Por Josué Amador |

Manter a saúde financeira das empresas não é uma tarefa simples e em tempos de crise na economia mundial, com a que temos vivido atualmente, se torna ainda mais complexo. Neste contexto, o profissional da Administração especialista em Finanças pode ser a peça chave para a manutenção do capital da organização, bem como para sua posterior recuperação e crescimento no pós-crise.

Para o coordenador da Comissão Especial de Finanças do CRA-RJ, Adm. Carlos Roberto Fernandes de Araujo, a boa gestão vai além de tomar decisões, ela precisa ser estrategicamente responsável para mitigar os prejuízos ao caixa da empresa. Sendo assim, ‘o planejamento, a análise e o controle das finanças aparecem, então, como ferramentas que vão auxiliar na tomada de decisões’.

Para o coordenador da Comissão Especial de Finanças do CRA-RJ, Adm. Carlos Roberto Fernandes de Araujo, a boa gestão vai além de tomar decisões, ela precisa ser estrategicamente responsável para mitigar os prejuízos ao caixa da empresa. Sendo assim, ‘o planejamento, a análise e o controle das finanças aparecem, então, como ferramentas que vão auxiliar na tomada de decisões’.

“Uma boa gestão financeira, além de permitir ao Administrador conhecer a atual situação da sua empresa a partir de indicadores econômicos, obtendo dessa forma dados consistentes para projeção de cenários com o objetivo de manter os ganhos da empresa e honrar os compromissos assumidos, pode ajudar nas decisões de onde investir e captar recursos e, se necessário, obter empréstimos”, disse.

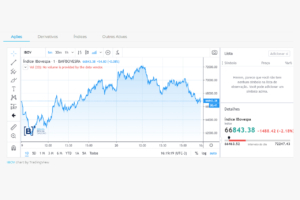

As Bolsas de Valores em todo o mundo entraram em colapso com a pandemia causada pelo Coronavírus (Covid-19), o que provocou quedas bruscas nas ações de diversas empresas e gerou temor em muitos investidores físicos e jurídicos. A Ibovespa | B3, que em janeiro de 2020 chegou a bater 119 mil pontos, agora está com patamar de 66 mil pontos [Até a última atualização conferida] e ainda está caindo. A turbulência no mercado financeiro chegou a provocar a necessidade de acionamento do circuit breaker para estabilizar as negociações por várias vezes.

o que provocou quedas bruscas nas ações de diversas empresas e gerou temor em muitos investidores físicos e jurídicos. A Ibovespa | B3, que em janeiro de 2020 chegou a bater 119 mil pontos, agora está com patamar de 66 mil pontos [Até a última atualização conferida] e ainda está caindo. A turbulência no mercado financeiro chegou a provocar a necessidade de acionamento do circuit breaker para estabilizar as negociações por várias vezes.

“O circuit breaker é um procedimento operacional da B3 que interrompe a negociação de ativos em bolsa. Ele é acionado somente em momentos atípicos de mercado, como durante uma forte queda de preços, baseada na oscilação do Ibovespa, o principal índice de ações do mercado brasileiro. Durante o acionamento do circuit breaker não é possível realizar compras ou vendas de ativos na B3”, explica a Ibovespa | B3 em seu site.

Com este cenário, além da precaução interna que o gestor financeiro deve ter ao propor aquisições, fusões, admissões, entre outras questões, também é preciso muita cautela ao fazer investimentos na bolsa, destaca o Administrador.

“A escolha do melhor tipo de investimento vai depender do prazo (curto, médio ou longo) no qual o investidor espera o retorno da aplicação e do perfil dele e da empresa. Especialistas dizem que o cenário de juros básicos baixos vai afetar rendimentos de aplicações tradicionais, como poupança e títulos públicos. Diversificar os investimentos e assumir mais riscos será fundamental para garantir ganhos mais altos. Investimentos em fundos, Bolsa e títulos de empresas devem entrar no radar do aplicador”, explica Araujo.

Confira abaixo as respostas na íntegra acerca de alguns assuntos conversados com o coordenador da Comissão Especial de Finanças do CRA-RJ, Adm. Carlos Roberto Fernandes de Araújo.

CRA-RJ: Como os profissionais de Administração com foco em finanças devem agir para manter a saúde financeira das empresas que representam, diante do cenário de coronavírus (Covid-19)?

Adm. Carlos Roberto Fernandes de Araújo: Quando a economia atravessa um período de crise, é comum que a maioria dos Administradores busque maneiras de reduzir custos e aumentar a rentabilidade do seu negócio, objetivando evitar possíveis danos financeiros. Para tal, o planejamento, a análise e o controle das finanças aparecem, então, como ferramentas que vão auxiliar na tomada de decisões objetivando melhorar, ou pelo menos manter os resultados.

Uma boa gestão financeira, além de permitir ao administrador conhecer a atual situação da sua empresa a partir de indicadores econômicos, obtendo dessa forma dados consistentes para projeção de cenários com o objetivo de manter os ganhos da empresa e honrar os compromissos assumidos pode ajudar nas decisões de onde investir e captar recursos e, se necessário obter empréstimos.

CRA-RJ: O que as empresas devem levar em conta neste cenário de crise, antes de investir financeiramente em determinadas questões?

Adm. Carlos Roberto Fernandes de Araújo: Em 2020, as projeções para o PIB brasileiro começaram mais baixas do que em 2019, o que pode abrir margem para boas surpresas. Por outro lado, no cenário internacional, as coisas podem ficar um pouco mais complicadas. Economias do mundo todo já começam a dar sinais de desaceleração. Para tentar conter a possível crise, bancos centrais em todo mundo estão adotando taxas de juros cada vez mais baixas para impulsionar a inflação e evitar a deflação. Porém, como o futuro é incerto, ainda é difícil dizer se essas medidas vão ser suficientes para incentivar as economias e espantar o fantasma da crise mundial. De qualquer maneira, esse é um ponto que deve estar no radar de todo investidor.

A escolha do melhor tipo de investimento vai depender do prazo (curto, médio ou longo) no qual o investidor espera o retorno da aplicação e do perfil dele e da empresa. Especialistas dizem que o cenário de juros básicos baixos vai afetar rendimentos de aplicações tradicionais, como poupança e títulos públicos. Diversificar os investimentos e assumir mais riscos será fundamental para garantir ganhos mais altos. Investimentos em fundos, Bolsa e títulos de empresas devem entrar no radar do aplicador.

Vale ressaltar, que ao analisar qual o melhor tipo de investimento para a empresa, o investidor deve levar em consideração a disponibilidade financeira, o risco e o retorno almejado, bem como avaliar o cenário econômico atual e o mercado, pois isso o auxiliará na tomada de decisão, buscando os investimentos mais adequados.

CRA-RJ: A redução das taxas de juros do Banco Central norte-americano afeta as finanças das empresas brasileiras? Como e por quê?

Adm. Carlos Roberto Fernandes de Araújo: A redução das taxas de juros pelo Federal Reserve (FED), o Banco Central dos EUA, influencia todo o sistema financeiro internacional. O corte da taxa de juros pelo FED reduz o custo do dinheiro e permite que o resto do mundo tenha acesso a um dólar mais barato.

E se o dólar cai em relação a outras moedas, isso influencia o mercado de câmbio das economias de outros países, que podem obter financiamento na moeda americana a taxas mais baixas.

Por outro lado, o corte poderia incentivar o capital financeiro a buscar melhores retornos nos mercados emergentes, o que favoreceria a América Latina no longo prazo. Os investidores procurariam retornos mais altos em outros mercados. Eles poderiam expandir seus investimentos, por exemplo, no Brasil, que paga uma taxa de juros mais atraente.